Объем погрузки нефти и нефтепродуктов снизился на 1,9%

Погрузка на сети ОАО «РЖД»

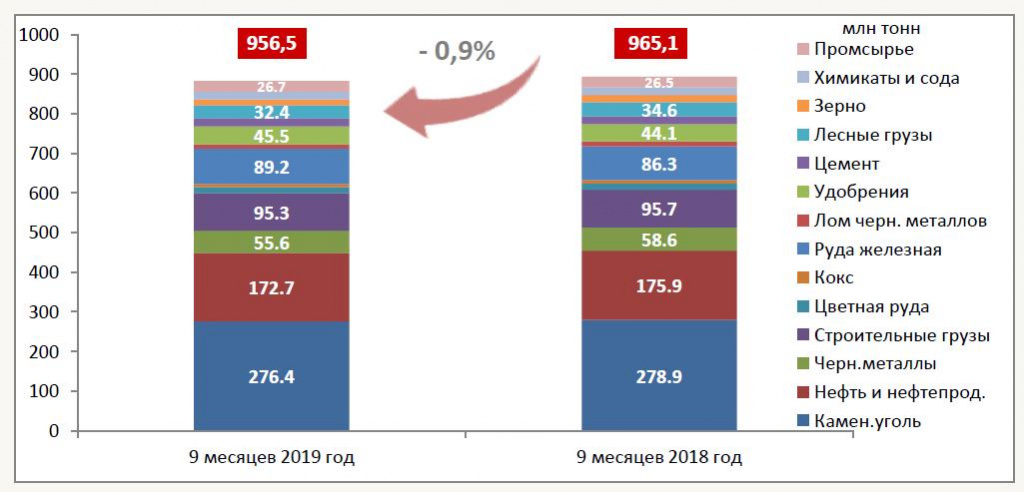

По итогам работы за 9 месяцев 2019 года общий объем погрузки на сети ОАО «РЖД» составил 956,5 млн тонн, что ниже показателя прошлого года на 0,9% (в аналогичном периоде 2018 года – 965,1 млн тонн). При этом, экспортные перевозки сократились на 1,1%, а во внутреннем сообщении – на 1,0%. В прошедшем периоде наблюдался рост погрузки только по 4 основным видам грузов: цемент на 5,5% (9 месяцев 2019 года – 20,8 млн тонн, 9 месяцев 2018 года – 19,6 млн тонн), руда железная и марганцевая на 3,2% (9 месяцев 2019 года – 89,2 млн тонн, 9 месяцев 2018 года – 86,3 млн тонн), химические и минеральные удобрения на 3,1% (9 месяцев 2019 года – 45,5 млн тонн, 9 месяцев 2018 года – 44,1 млн тонн) и промышленного сырья и формовочных материалов на 0,6% (9 месяцев 2019 года – 26,7 млн тонн, 9 месяцев 2018 года – 26,5 млн тонн).

Снижена погрузка зерна и продукции перемола на 26,2% (9 месяцев 2019 года – 14,7 млн тонн, 9 месяцев 2018 года – 18,5 млн тонн), лесных грузов на 6,8% (9 месяцев 2019 года – 32,4 млн тонн, 9 месяцев 2018 года – 34,6 млн тонн), черных металлов на 5,4% (9 месяцев 2019 года – 55,6 млн тонн, 9 месяцев 2018 года – 56,6 млн тонн), руды цветной и серного сырья на 3,1% (9 месяцев 2019 года – 14,7 млн тонн, 9 месяцев 2018 года – 15,2 млн тонн), нефти и нефтепродуктов на 1,9% (9 месяцев 2019 года – 172,7 млн тонн, 9 месяцев 2018 года – 175,9 млн тонн), кокса на 1,9% (9 месяцев 2019 года – 8,1 млн тонн, 9 месяцев 2018 года – 8,3 млн тонн), лом черных металлов на 1,6% (9 месяцев 2019 года – 11,4 млн тонн, 9 месяцев 2018 года – 11,6 млн тонн), химикатов и соды на 1,5% (9 месяцев 2019 года – 19,5 млн тонн, 9 месяцев 2018 года – 19,8 млн тонн), каменного угля на 0,9% (9 месяцев 2019 года – 276,4 млн тонн, 9 месяцев 2018 года – 278,9 млн тонн), строительных грузов на 0,4% (9 месяцев 2019 года – 95,3 млн тонн, 9 месяцев 2018 года – 95,7 млн тонн).

Грузооборот

За 9 месяцев 2019 года тарифный грузооборот по инфраструктуре ОАО «РЖД» составил 1 946,9 млрд тарифных т-км, что выше аналогичного показателя прошлого года на 0,9% (в аналогичном периоде 2018 года грузооборот составлял 1 929,4 млрд тарифных т-км.), грузооборот с учетом пробега вагонов в порожнем состоянии составил 2 474,6 млрд тарифных т-км, что выше аналогичного показателя прошлого года на 0,8% (в аналогичном периоде 2018 года грузооборот составлял 2 454,4 млрд тарифных т-км.).

Уголь

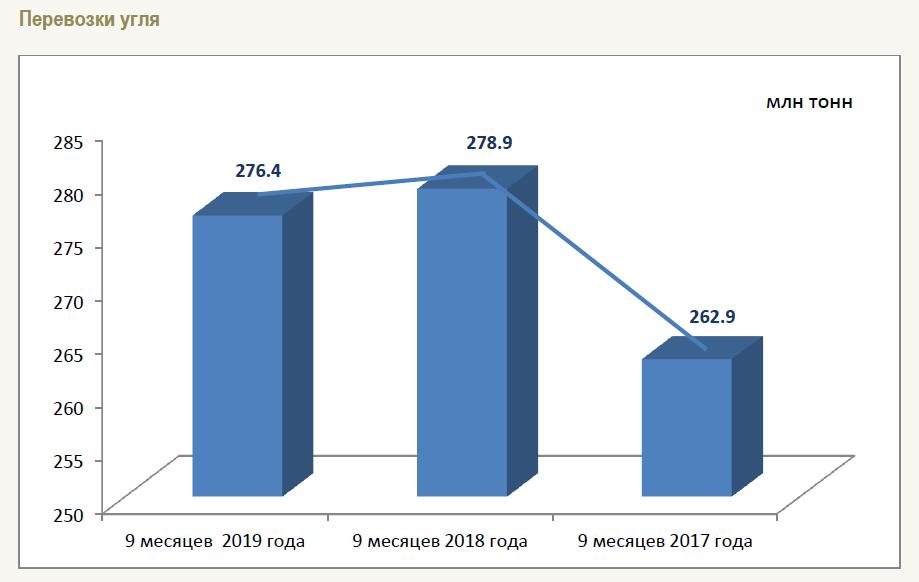

За 9 месяцев 2019 года погрузка угля составила 276,4 млн тонн, что ниже аналогичного показателя прошлого года на 0,9% (или 2,5 млн. тонн). Анализ последних трех лет показывает рост погрузки за 9 месяцев 2018 года к 9 месяцам 2017 года на 16 млн тонн или на 6,1% и ее снижение за 9 месяцев 2019 года к 9 месяцам 2018 года на 2,5 млн тонн или на 0,9%.

Эксперты отмечают, что предпосылками сокращения погрузки стали низкие цены на газ, стимулирующие перевод на него электростанций, теплая зима, растущая плата за выбросы CO2 в Европе и замещение угольной генерации. В тоже время, в Европе в июле 2019 г. впервые за 9 месяцев выросли цены на энергетический уголь. Рост спроса на электроэнергию угольных ТЭС из-за жары привел к росту цен на уголь в Европе на 19,3% к июню 2019 г. Российские угольщики отмечают рост спрос в большинстве стран Азиатско-Тихоокеанского региона. К примеру, в Индии в результате невыполнения добычи угля электростанции были вынуждены увеличивать закупки на внешних рынках. В Китае, несмотря на политику ограничения импорта, по энергетическому углю, его поставки увеличились на 30%.

Эксперты отмечают, что в ближайшие несколько лет сокращение импорта угля в Европу будет компенсировано ростом закупок угля Азиатско-Тихоокеанскими странами, в странах, где недавно были введены большие мощности по угольной генерации. Но, к сожалению, значительного роста добычи угля в России не предвидится.

Черные металлы и руда железная

За 9 месяцев 2019 года погрузка черных металлов составила 55,6 млн тонн, что меньше аналогичного периода прошлого года на 5,4 % (или 3,0 млн тонн), руды железной – 89,2 млн. тонн, что выше прошлого года на 3,2% (или 2,9 млн тонн). Анализ погрузки черных металлов показывает ее рост за 9 месяцев 2018 года к 9 месяцам 2017 года на 5,1 млн тонн или на 9,5% и ее снижение за 9 месяцев 2019 года к 9 месяцам 2018 года на 3,0 млн тонн или на 5,4%. Анализ погрузки руды железной свидетельствует о положительной динамике роста за последний трехлетний период на 6,8 млн тонн или на 8,36%.

Эксперты отмечают, что снижение отгрузки черных металлов к аналогичному периоду прошлого года вызваны ценовыми изменениями на лом черных металлов, горячебрикетированное железо, стальную заготовку на мировом рынке. В результате этого, динамика закупок у металлургических комбинатов коррелируется с мировыми ценовыми трендами. В тоже время, эксперты надеются, что Российской Федерации удастся сохранить ведущую рол в поставке черных металлов на экспорт.

Объемы перевозки руды железной продолжили свой рост в результате резкого спроса на сырье в Китае. Китайские заводы сократили использование лома в сталелитейном производстве из-за его дороговизны и заместили его железной рудой. Аналитики отмечают, что перевозка руды железнодорожным транспортом будет зависеть от конъюнктуры, как внутреннего, так и мирового рынка черных металлов. При высоком спросе на российскую металлопродукцию руда будет отправляться в адреса отечественных металлургов, в ином же случае излишки руды могут быть направлены на экспорт.

Нефтяные грузы

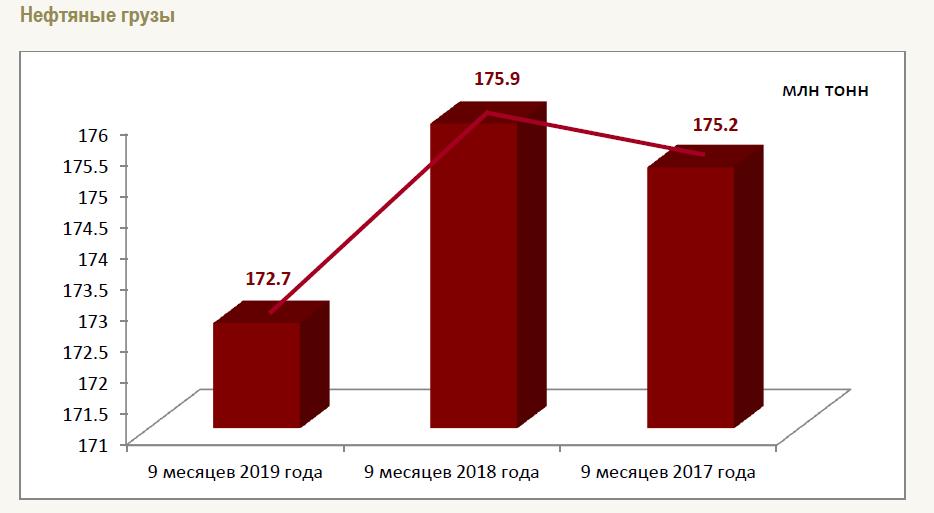

За 9 месяцев 2019 года погрузка нефти и нефтепродуктов составила 172,7 млн тонн, что меньше аналогичного периода прошлого года на 1,9% (или 3,2 млн. тонн). Анализ погрузки нефти и нефтепродуктов за последние три года свидетельствует о незначительном росте за период 9 месяцев 2018 года к 9 месяцам 2017 года на 0,7 млн тонн или на 0,4% и ее снижении в периоде за 9 месяцев 2019 года к 9 месяцам 2018 года на 3,2 млн тонн или на 1,9%.

Как отмечают эксперты, на снижение объёмов погрузки оказало влияние сокращение объемов поставки, начиная с ноября 2018 г. по настоящее время, российских нефтепродуктов (бензин, дизельное топливо и топочный мазут) в Республику Беларусь, а также введением в Республике Казахстан запрета на импорт российского бензина железнодорожным транспортом в марте-мае 2019 г. Согласно проведенного опроса Институтом проблем естественных монополий (ИПЕМ), участники рынка перевозок нефтеналивных и нефтехимических грузов ожидают продолжение снижения объемов перевозки нефтеналивных грузов железнодорожным транспортом, за счет переключения перевозок этих номенклатур на альтернативные виды транспорта.

Строительные грузы и цемент

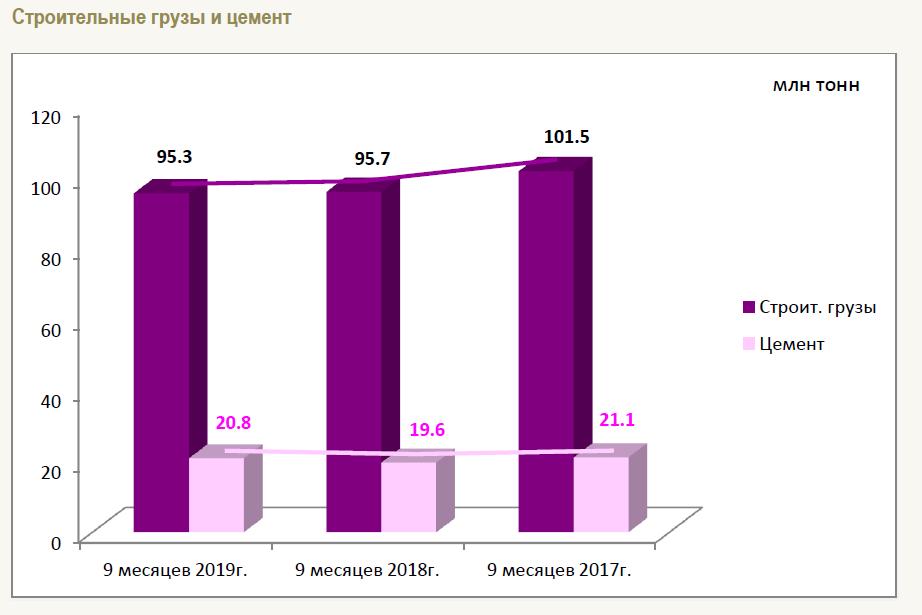

За 9 месяцев 2019 года погрузка строительных грузов составила 95,3 млн тонн, что меньше аналогичного периода прошлого года на 0,4 % (или 0,4 млн. тонн), цемента – 20,8 млн тонн, что больше аналогичного периода прошлого года на 5,5% (или 1,2 млн тонн). Анализ погрузки за аналогичный период трех последних лет свидетельствует о нестабильности на строительном рынке. Погрузка строительных грузов снижается, за три года объем снижения составил 6,2 млн тонн или 3,3%. Погрузка цемента за 9 месяцев 2018 года по отношению к 9 месяцам 2017 года сократилась на 1,5 млн тонн или на 7,1%, затем за 9 месяцев 2019 года по отношению к 9 месяцам 2018 года увеличилась на 1,2 млн тонн или на 6,1% и стала практически соответствовать аналогичному периоду 2017 года.

Эксперты отмечают, что падение в погрузке угля положительно отразилось на перевозках строительных грузов на протяжении первого полугодия т.г. Профицит полувагонов позволил задуматься собственников грузовых вагонов над оптимизацией оборота вагона и их обратной загрузки. Это позволило большее количество полувагонов загружать строительными грузами, чем в аналогичном периоде прошлого года. Однако задержка оплаты за реализованную щебеночную продукцию со стороны предприятий дорожно-строительного сектора привела к сокращению объемов перевозок строительных грузов железнодорожным транспортом.

В тоже время объемы перевозок цемента по итогам 9 месяцев 2019 года показали существенный прирост к аналогичному периоду прошлого года за счет увеличения экспорта в Республику Беларусь, Азербайджанскую Республику, Финляндию и Украину. Это свидетельствует о востребованности качественного российского цемента на внутреннем рынке Российской Федерации и за рубежом. При этом потенциал для экспорта значительно больше, но текущий курс не дает российским производителям ценовой конкурентоспособности на иностранных рынках.

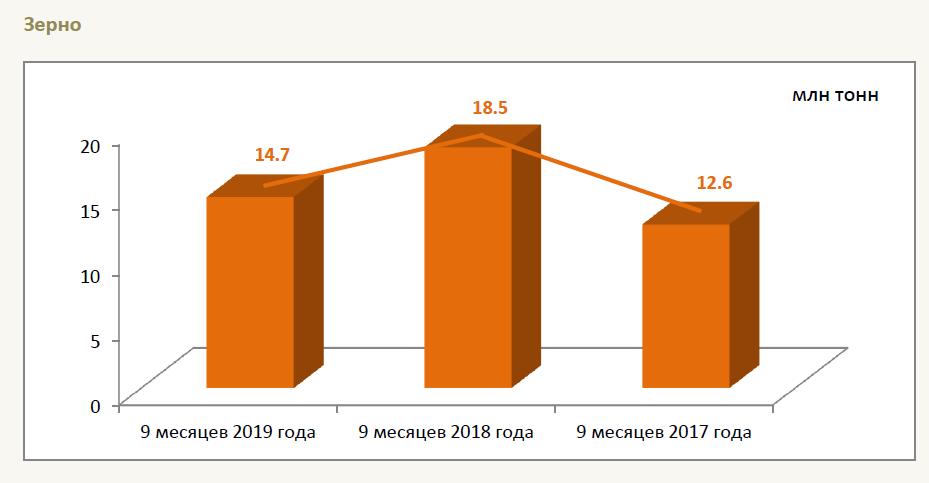

Зерно

Погрузка зерна за 9 месяцев 2019 года составила 14,7 млн тонн, что меньше аналогичного периода на 3,8 млн тонн или 26,2%. Анализ погрузки зерна и продуктов перемола за последние три года свидетельствует о росте в периоде 9 месяцев 2018 года к 9 месяцам 2017 года на 5,9 млн тонн или на 46,8% и ее снижение за 9 месяцев 2019 года к 9 месяцам 2018 года на 3,8 млн тонн или на 20,5%.

В целом сельскохозяйственная отрасль показывает позитивную динамику, в 2019 году урожай зерновых культур в Российской Федерации составит более 120 миллионов тонн, что на 2% выше уровня прошлого года. Эксперты отмечают, что этого объема достаточно как для обеспечения внутренних потребностей страны, так и для реализации экспортного потенциала агропромышленного комплекса. Отмечается, что продовольственная пшеница не упадет в цене, но вал прочего зерна вряд ли имеет хорошие перспективы ценового роста.

По итогам 9 месяцев 2019 года основными направлениями экспорт зерна остаются порты Новороссийск, Туапсе, Тамань и Кавказ. В этих направлениях в июле-августе 2019 года было вывезено почти 6,9 миллиона тонн зерна, а железнодорожным транспортом – 1,7 млн тонн. В июле 2019 года железнодорожными операторами для привлечения потока на железнодорожный транспорт были предоставлены скидки в размере до 30%. В августе в целях стимулирования экспорта из Российской Федерации на фоне снижения конкурентоспособности российской пшеницы на мировом рынке по отношению к зерну из Украины и стран ЕС скидка была продлена, но сокращена до 15%.

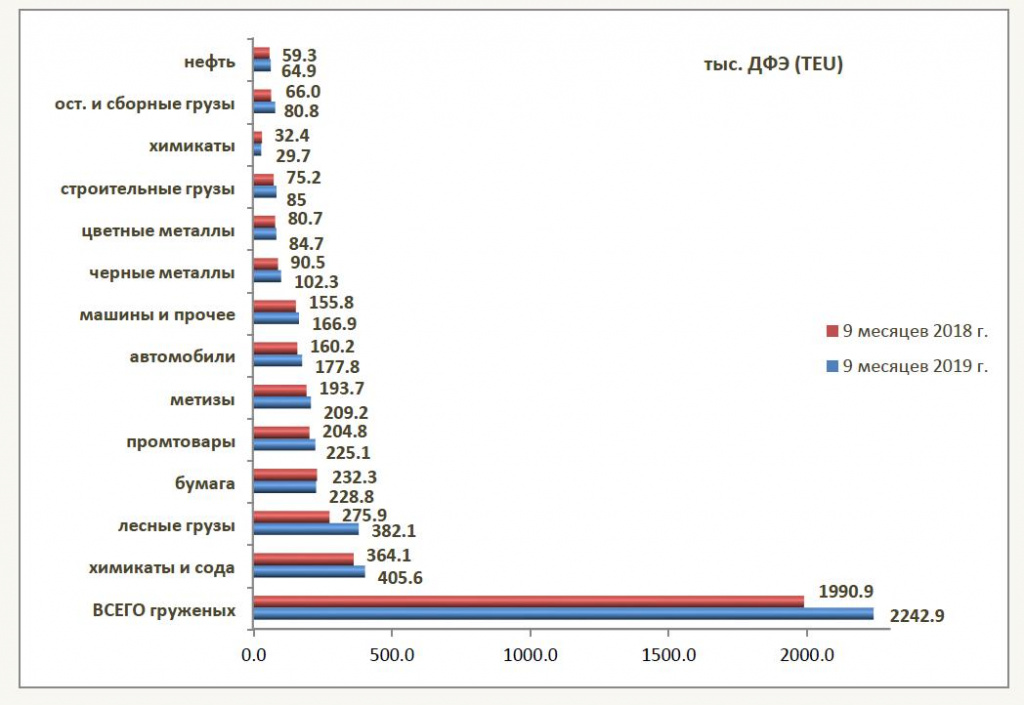

Перевозки контейнеров по сети ОАО «РЖД»

За 9 месяцев 2019 году по инфраструктуре ОАО «РЖД» было отправлено 3 653,1 тыс. контейнеров ДФЭ (TEU)*, что больше на 12,7%, чем в аналогичном периоде прошлого года. Во внутрироссийском сообщении было отправлено 1 520,0 тыс. ДФЭ* (+8,6% к 9 месяцам 2018 года), в транзитном сообщении – 409,4 тыс. ДФЭ (+7,4% к 9 месяцам 2018 года), в экспортном – 935,7 тыс. ДФЭ (+12,4% к 9 месяцам 2018 года), в импортном – 788,0 тыс. ДФЭ (+25,6% к 9 месяцам 2018 года).

Всего было перевезно: химикаты и сода – 405,6,7 тыс. ДФЭ (+11,4% к 9 месяцам 2018 года), лесные грузы – 382,1 тыс. ДФЭ (+38,5%), бумага – 228,8 тыс. ДФЭ (-1,5%), промышленные товары – 225,1 тыс. ДФЭ (+9,9%), метизы – 209,2 тыс. ДФЭ (+8,0%), автомобили – 177,8 тыс. ДФЭ (+11,0%), машины, станки, двигатели – 166,9 тыс. ДФЭ (+7,1%), черные металлы – 102,3 тыс. ДФЭ (+13,0%), цветные металлы –84,7 тыс. ДФЭ (+4,9%), строительные грузы – 85,0 тыс. ДФЭ (+13,0%), химические и минеральные удобрения – 29,7 тыс. ДФЭ (+9,4%), остальные и сборные грузы – 80,8 тыс. ДФЭ (+9,4%), нефть и нефтепродукты - 64,9 тыс. ДФЭ (+9,4%).

Основные качественные показателям работы инфраструктуры ОАО «РЖД»

К основным качественным показателям работы железнодорожного транспорта относится оборот грузового вагона, участковая и техническая скорости, средняя скорость доставки одной отправки и др. Среднее время оборота (в сутках) за 9 месяцев 2019 года по инфраструктуре ОАО «РЖД» относительно аналогичного периода прошлого года увеличилось на 0,76 суток или 5,0% и составило 15,98 суток. При этом, в разбивке показателя по элементам, увеличение времени нахождения грузового вагона наблюдается: в движении (+1,9% до 2,91 суток), на промежуточных станциях (+13,2% до 0,61 суток), под грузовыми операциями (+5,6% до 6,94 суток) и на технических станциях (+5,1% до 5,53 суток).

За истекший период времени участковая скорость по инфраструктуре ОАО «РЖД» увеличилась на 0,3 км/час и составила 41,2 км/час в то время, как техническая скорость ухудшилась на 0,9% и составила 46,4 км/час. Средняя скорость доставки одной отправки увеличилась на 0,6% к аналогичному периоду прошлому году и составила 372,4 км/сутки.

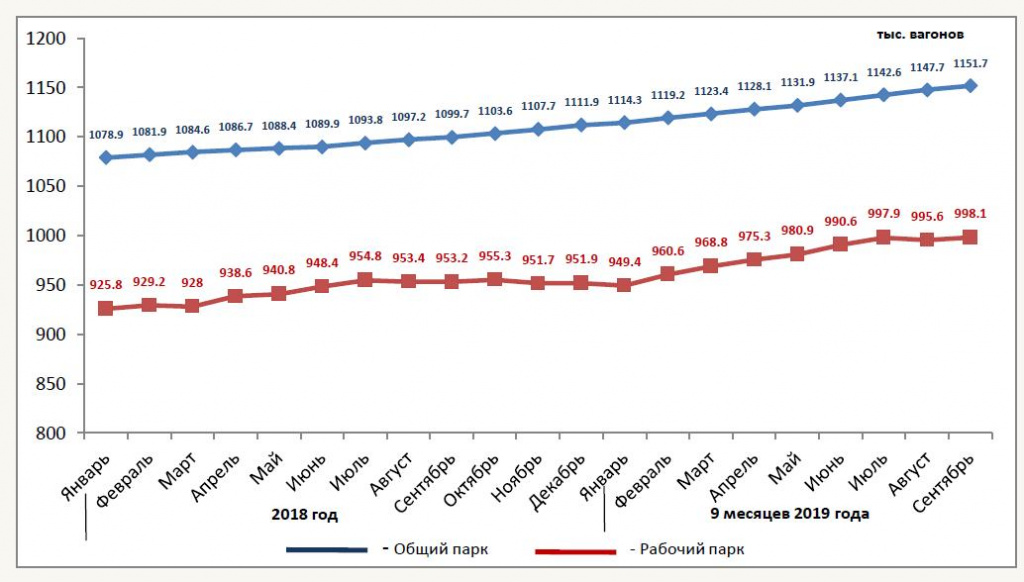

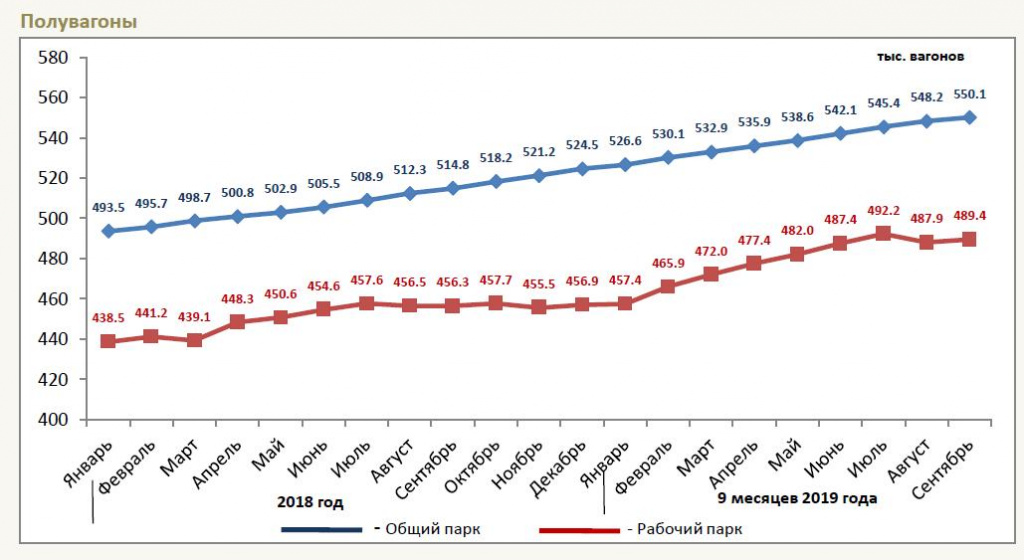

Парк грузового подвижного состава на сети ОАО «РЖД»

По состоянию на сентябрь 2019 года парк грузовых вагонов на сети РЖД составил 1 151,7 тыс. ед. грузовых вагонов (в среднем за сутки) и увеличился к аналогичному периоду прошлого года на 52,0 тыс. ед. (в среднем за сутки) или на 4,7%, рабочий парк грузовых вагонов увеличился на 44,9 тыс. вагонов (в среднем за сутки) или на 4,7%.

Парк полувагонов составил 550,1 тыс. единиц (в среднем за сутки), рабочий парк – 489,4 тыс. вагонов (в среднем за сутки) и увеличился к прошлому году на 35,3 тыс. ед. (в среднем за сутки) или на 6,9%, рабочий парк полувагонов увеличился на 33,1 тыс. вагонов (в среднем за сутки) или на 7,3%.

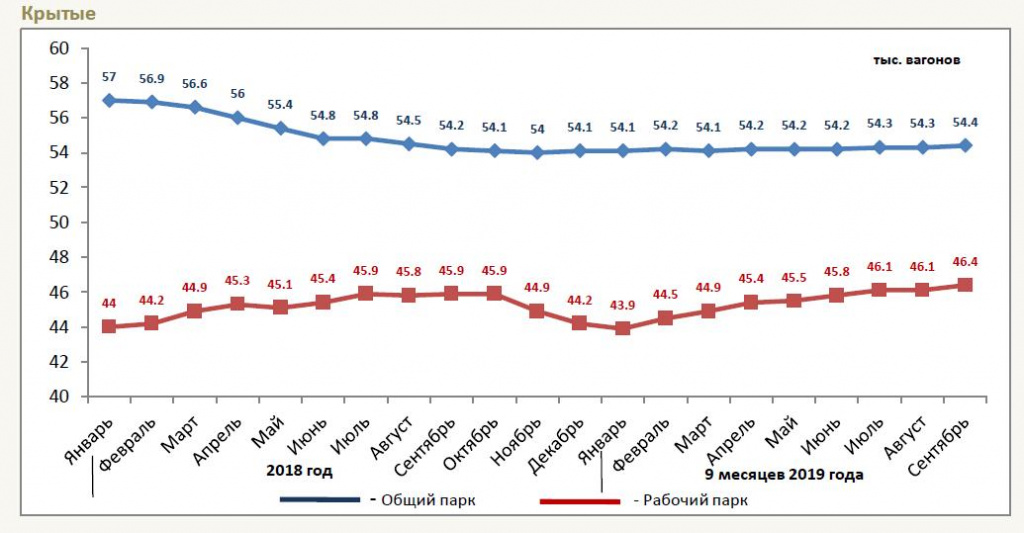

Парк крытых вагонов составил 54,4 тыс. вагонов, рабочий парк – 46,4 тыс. вагонов и сократился к прошлому году на 0,2 тыс. ед. (в среднем за сутки) или на 0,4%, рабочий парк крытых вагонов увеличился на 0,5 тыс. вагонов (в среднем за сутки) или на 1,1%.

Парк платформ составил 64,8 тыс. вагонов и увеличился к прошлому году на 0,1 тыс. ед. (в среднем за сутки) или на 0,15%, рабочий парк – 34,7 тыс. вагонов рабочий, парк платформ сократился на 0,2 тыс. вагонов (в среднем за сутки) или на 0,6%.

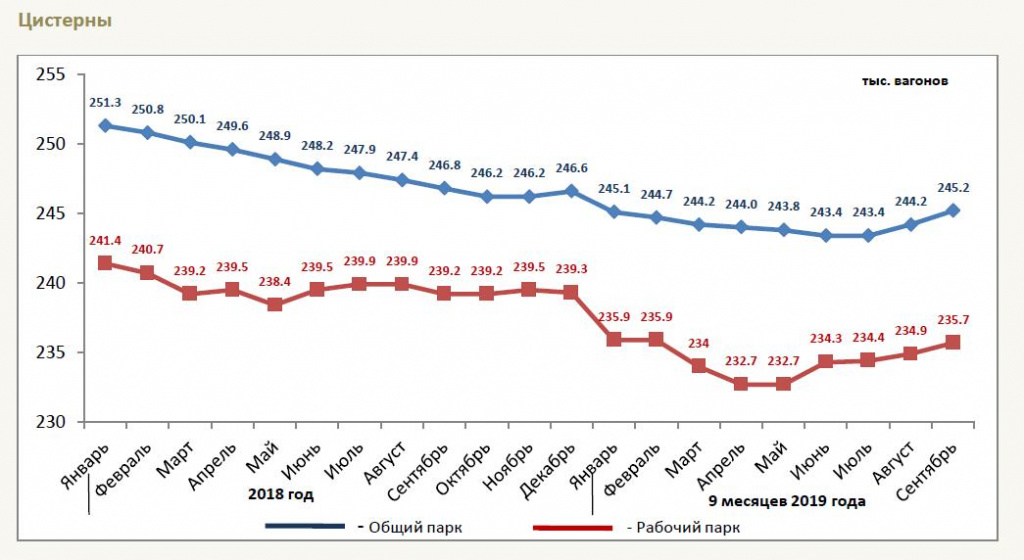

Парк цистерн составил 245,2 тыс. вагонов и сократился к прошлому году на 1,6 тыс. ед. (в среднем за сутки) или на 0,64%, рабочий парк – 235,7 тыс. вагонов и также сократился на 3,5 тыс. вагонов (в среднем за сутки) или на 1,5%.

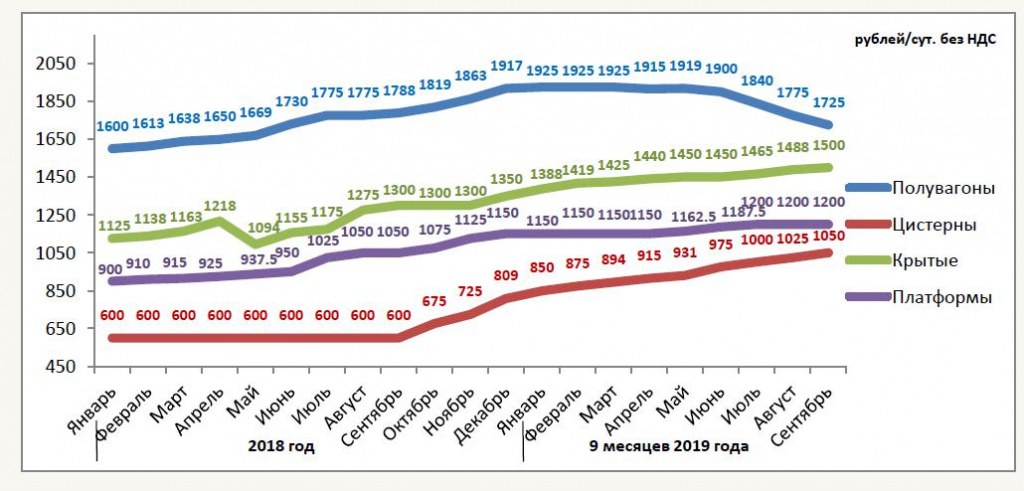

Арендные ставки**

Индекс средней арендной ставки на подвижной состав в Российской Федерации за 9 месяцев 2019 года составила 1 368 руб. 75 копеек. Средняя арендная ставка на полувагоны за указанный период составила 1 780 руб., на цистерны - 1 025 руб., на крытые – 1484,3 руб., на платформы – 1200 руб. (без НДС).

Парк грузовых вагонов компаний-операторов и собственников, входящих в Союз

Согласно данных АБД ПВ, по состоянию на 1 октября 2019 года парк грузовых вагонов, находящихся в собственности и аренде составляет 723,6 тыс. грузовых вагонов или 63,1% к общему парку вагонов, зарегистрированному в АБД ПВ в Российской Федерации, в т.ч. полувагонов – 369,0 тыс. вагонов, крытых – 37,8 тыс. вагонов, платформ - 29,7 тыс. вагонов, цистерн – 195,8 тыс. вагонов. Парк грузовых вагонов членов Союза, по отношению к I полугодию 2019 года прирос на 16,7 тыс. вагонов или на 0,7%, за счет вступления в состав Союза: АО «Рефсервис» (с 04.07.2019 г.), ООО «Максима Логистик» (с 01.08.2019 г.) и ООО «Эколайн» (с 01.08.2019 г.). Кроме того, из состава Союза с 16.07.2019 г. вышла компания ООО «РЕЙЛ1520».

Подписаться на новости

Нажимая подписаться, вы соглашаетесь с Положением о политике Конфиденциальности

ВОЙТИ В профиль

ВОЙТИ В профиль Начать поиск

Начать поиск О компании

О компании Новости

Новости О программном комплексе

О программном комплексе Контакты

Контакты