Тренды рынков грузовых перевозок и вагоностроения

Ключевые тренды и факторы влияния

Рынок грузовых вагонов напрямую зависит от текущего состояния и перспектив развития грузовых железнодорожных перевозок и работы сети в целом. На динамику перевозок влияет спрос на российские товары на международных рынках сбыта и состояние экономики страны в целом. В 2023 году на рынок грузовых вагонов оказывал влияние комплекс взаимовлияющих и взаимодополняющих факторов.

Базовым вектором развития снова была адаптация к новым геополитическим условиям, включая работу с внешними контрагентами под санкционным давлением и переориентацию логистики. Российские производители уже во многом адаптировались к этим условиям работы, выработали необходимые инструменты и алгоритмы действий.

Компании продолжали осваивать новые рынки сбыта, однако ограничение доступа на традиционные рынки сдерживало объем поставок и замедляло темпы роста по большинству товарных групп. Следует отметить, что на товарооборот с дружественными странами также негативно влияла политика недружественных государств, в том числе включение в SDN-листы иностранных партнеров. При этом в большинстве случаев новые санкционные пакеты требовали адаптации процессов и размытия структуры собственников предприятий.

В 2023 году наблюдалось восстановление экономической ситуации в России, рост ВВП в ценах 2021 года составил 3,6% — до 138,95 трлн руб. Положительный результат частично был связан с реализацией программ по импортозамещению, что способствовало развитию обрабатывающего сектора, ориентированного на внутренний рынок и, как следствие, увеличению его вклада в рост экономики страны.

На протяжении всего 2023 года существенно менялась конъюнктура на мировых рынках основных товаров, экспортируемых с привлечением железнодорожного транспорта. По ряду товаров конъюнктурные колебания цен составляли 20–30% и более. Однако негативная динамика частично была компенсирована ослаблением рубля к основным мировым валютам. В январе 2023 году курс рубля к доллару США был на уровне 68,9 руб./долл., а в декабре превышал отметку в 90 руб./долл. Это привело к сохранению экономической привлекательности экспорта для российских товаров.

Усугубление тенденции последних лет по замедлению работы сети железнодорожного транспорта стало одним из основных негативных факторов, оказавшим существенное влияние на перевозки грузов железнодорожным транспортом, ремонт и производство новых грузовых вагонов в 2023 году. Ее усилил дефицит пропускной и провозной способности железнодорожной инфраструктуры, вызванный переориентацией товаропотоков в направлении Дальнего Востока, и проведение масштабных строительных работ по развитию и модернизации наиболее востребованной инфраструктуры Восточного полигона. Также наблюдался дефицит тяги, что дополнительно оказало негативный эффект на работу сети.

Железнодорожники для повышения объемов вывоза грузов и скорости их продвижения активно внедряли новые решения и применяли различные меры технологического характера (тяжеловесное движение, «виртуальная сцепка» и др.).

Тележка вагона с кассетными коническими подшипниками производства «ЕПК-Бренко». Источник: мояколея1520.рф

Тележка вагона с кассетными коническими подшипниками производства «ЕПК-Бренко». Источник: мояколея1520.рф

Рост сроков доставки грузов и оборота вагона вызвал увеличение потребного парка грузовых вагонов, что привело к возникновению локального дефицита подвижного состава на сети. В свою очередь возникновение дефицита стимулировало увеличение ставок аренды и предоставления подвижного состава, что отражалось на расходах пользователей услуг железнодорожного транспорта. Рост оборота грузовых вагонов привел к снижению потребности в плановых ремонтах, так как у большинства вагонов проведение деповского ремонта определяется по комбинированному критерию и обычно раньше наступает ремонт «по пробегу». При этом выросла потребность в новых грузовых вагонах в связи с тем, что для выполнения того же объема грузовой работы потребовалось больше потребного парка.

Усилился дефицит квалифицированных трудовых ресурсов. Он обусловлен развитием промышленности, созданием новых и модернизацией текущих производственных мощностей, участием части мужского экономически активного населения в проведении СВО, а также демографической ямой 90-х годов прошлого века. Большинство промышленных предприятий России, включая железные дороги, производителей подвижного состава, ремонтные и сервисные предприятия, испытывали проблемы с наполнением штата. В связи с этим наблюдалась активная конкуренция за опытные кадры.

С начала 2023 года фактически был нивелирован дефицит кассетных подшипников и компонентов к ним: были допущены поставщики из дружественных стран и реализованы проекты по локализации производства в России. Это положительно сказалось на объемах ремонтов вагонов с осевой нагрузкой 25 тс и на выпуске новых вагонов.

Все указанные выше факторы оказывали влияние на динамику и объемы перевозки грузов железнодорожным транспортом. По итогам 2023 года погрузка на сети РЖД составила 1232,3 млн т, что на 0,2% ниже уровня 2022 года. Относительно результатов досанкционного 2021-го погрузка сократилась на 4%.

Основные сделки на рынке

В 2023 году существенное изменение произошло в структуре капитала операторских компаний. Многие компании, включая пять из топ-10 рэнкинга RSA по парку в оперировании на 2023 год, полностью сменили собственников или имели существенные изменения в составе акционеров. По нашим оценкам, 24,2% парка вагонов в оперировании получили в 2023-м новых владельцев.

Осенью 2023 года была продана «Первая грузовая компания» — один из крупнейших российских операторов, лидер по парку крытых вагонов. Затем, в декабре 2023-го, ФАС России одобрила сделку по приобретению «НефтеТрансСервиса» (НТС) независимыми инвесторами. На конец 2023 года НТС оперировала 4-м по размеру парком грузовых вагонов и 2-м парком цистерн в России.

По остальным операторам менялась структура акционеров у их управляющих или холдинговых компаний. В сентябре «Росатом» увеличил до 49% свою долю в ГК «Дело», в нее входит крупнейший оператор фитинговых платформ в России — «ТрансКонтейнер». Банк ВТБ продал свою долю около 45% в агропромышленном холдинге «Деметра-Холдинг», в структуре активов которого находятся лидер рынка в сегменте хопперов «Русагротранс», лидер рынка в сегменте платформ для лесных грузов «ТрансЛес» и входящая в десятку крупнейших операторов полувагонов «Грузовая компания».

Вагон и контейнер оператора фитинговых платформ «ТрансКонтейнер». Источник: ГК «Дело»

Вагон и контейнер оператора фитинговых платформ «ТрансКонтейнер». Источник: ГК «Дело»

Казахстанская инвесткомпания Aqniet Capital выкупила около 26% акций Globaltrans Investment и в течение 2024 года планирует еще нарастить свою долю. В Globaltrans входят крупные операторы полувагонов («Новая перевозочная компания») и цистерн («БалтТрансСервис»).

В начале 2024-го стало известно о смене собственника у еще одного крупного оператора — компании «Атлант», занимавшей 9-е место рэнкинга RSA на конец 2023 года.

Некоторые из операторов грузовых вагонов, сменившие собственников, владеют собственными вагоноремонтными активами. Таким образом сменился конечный бенефициар у ВРП «Грязи», «Уральской вагоноремонтной компании», ВД «Иваново», «Техкомплекса» и «СФАТ-Рязань».

Наиболее значимым событием 2023 года на рынке вагоноремонта стал выход одного из основателей, Сергея Гущина, из состава акционеров «Рейл Сервиса». Его долю в уставном капитале выкупил топ-менеджмент ремонтного холдинга. Следует отметить, что «Рейл Сервис» продолжает наращивать собственные ремонтные мощности: в 2023 году холдинг приобрел долю в 50% в «Сибирской вагонной компании».

На рынке вагоностроения также произошел ряд сделок M&A. Банк «Траст» продал профильному инвестору принадлежащий ему пакет акций в размере 93,6% одного из лидеров российского рынка вагоностроения — «НПК Объединенная вагонная компания» (ОВК). В конце января 2024 года ее генеральным директором стала Ирина Ольховская, в последние годы она занимала руководящие посты по различным проектам развития портовой инфраструктуры и железнодорожных перевозок.

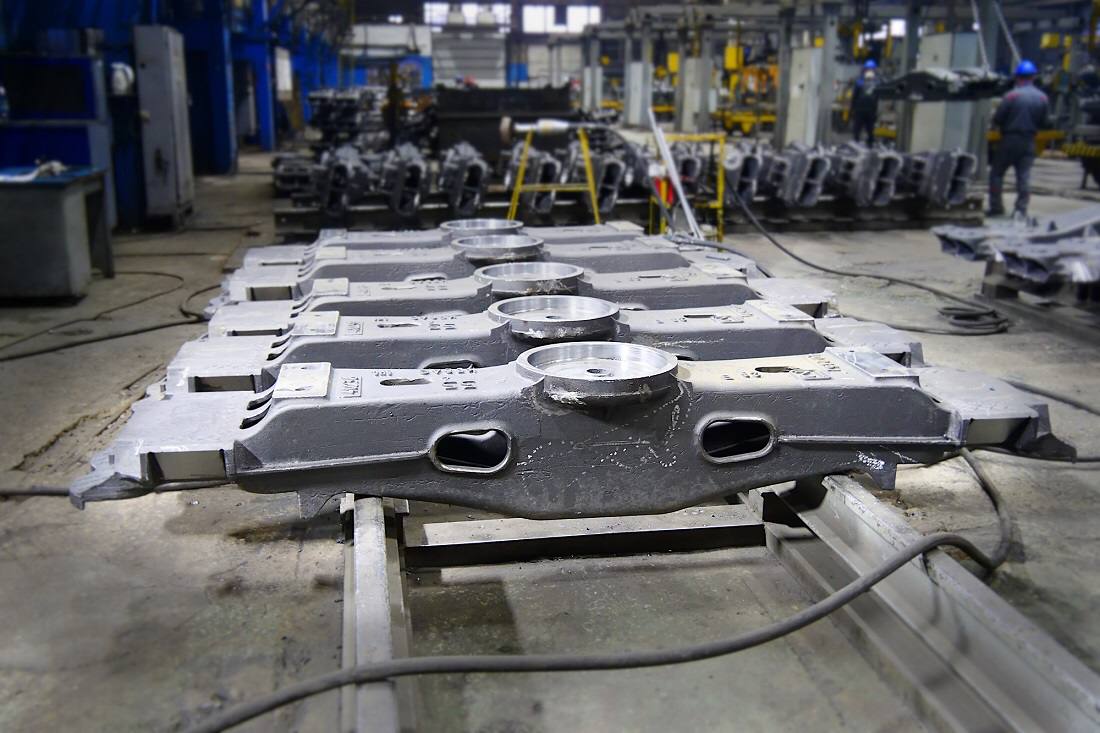

Надрессорные балки для тележек 18-194-1. Источник: ТМХ

Надрессорные балки для тележек 18-194-1. Источник: ТМХ

В конце января 2024 года стало известно о продаже «СДС-Холдингом» доли 75% в капитале «Алтайвагона»: вагоностроительный актив перешел к Группе компаний «ТАЛТЭК», в которую уже входит Барнаульский ВРЗ. В июне произошла значимая сделка на рынке вагонного литья: «Трансмашхолдинг» продал свое металлургическое предприятие «Бежицкая сталь» концерну «Тракторные заводы», в периметре которого уже есть компонентное производство «Промлит», а также Канашский вагоностроительный завод (КАВАЗ).

Ремонт грузовых вагонов в России оказывают различные типы компаний. Мы их квалифицируем по трем группам:

- сетевые — профильные компании, обладающие распределенной сетью вагоноремонтных предприятий;

- кэптивные — вагоноремонтные предприятия, аффилированные с транспортными компаниями или с грузовладельцами;

- независимые — предприятия, не связанные с транспортными холдингами или грузовладельцами.

Совокупная производственная мощность у сетевых компаний априори выше, чем у отдельных вагоноремонтных компаний. В связи с этим сетевые компании занимают высокие позиции рэнкингов. Так, в топ-5 вагоноремонтных компаний по итогу 2023 года вошли только сетевые компании.

Структура ремонта грузовых вагонов по типу вагоноремонтных компаний

Структура ремонта грузовых вагонов по типу вагоноремонтных компаний

Лидером рынка по общему количеству плановых ремонтов вагонов в 2023 году, как и годом ранее, стала Группа «Новая вагоноремонтная компания» (НВРК). На ее мощностях было выполнено 116,4 тыс. плановых ремонтов, что составило 28,1% от их общего количества. Дочерняя компания национального перевозчика РЖД — «Вагонная ремонтная компания — 1» (ВРК-1) — заняла второе место. Она отремонтировала 75,7 тыс. грузовых вагонов, что на 35% меньше, чем у лидера.

В 2023 году третье место на рынке ремонта грузовых вагонов сохранил «Новотранс» — его он впервые занял в 2022 году. Вагоноремонтный сегмент транспортного холдинга выполнил ремонт 62,2 тыс. вагонов, что составило 15% от всех плановых ремонтов в стране. В мае 2023 года начал работать Балтийский вагоноремонтный завод «Новотранса». Предприятие находится рядом с портом Усть-Луга, его проектная мощность составляет 30 тыс. ремонтов в год, и при выходе на нее оно станет крупнейшим вагоноремонтным заводом России.

Балтийский вагоноремонтный завод «Новотранса». Источник: Новотранс

Балтийский вагоноремонтный завод «Новотранса». Источник: Новотранс

При этом с лета 2023 года «Новотранс» перестал осуществлять плановый ремонт на площадке в Бийске. Там предприятие было переименовано в Бийский вагоностроительный завод «Новотранс», и там идет освоение выпуска полувагонов. При этом в июне в ходе Петербургского международного экономического форума «Новотранс» подписал с Ленинградской областью соглашение об инвестициях, согласно которому планируется создать еще одно производство — на уже упомянутом заводе в Усть-Луге. На развитие соответствующих мощностей заявлены инвестиции в 4,9 млрд руб., к выпуску предполагаются хопперы-зерновозы и полувагоны.

Четвертое место с долей рынка в 14,6% заняла дочерняя структура «Объединенной металлургической компании» — «ОМК Стальной путь». Отставание от третьего места составило 0,4 п. п. На предприятиях компании было выполнено 60,7 тыс. ремонтов. Замыкает пятерку лидеров рынка плановых ремонтов по итогам 2023 года компания «Гарант Рейл Сервис» (ГРС, входит в «РейлСервис»). В 2023 году на собственных ремонтных мощностях компании был выполнен ремонт 13,6 тыс. грузовых вагонов.

В 2023 году производство грузовых вагонов выросло на 27% к уровню прошлого года и достигло 63,9 тыс. ед. На фоне благоприятной рыночной конъюнктуры почти все производители нарастили выпуск вагонов. Благодаря нивелированию дефицита кассетных подшипников ОВК восстановила объемы производства и снова заняла первое место рэнкинга по этому показате

лю. Всего холдинг выпустил 17,3 тыс. вагонов, что в 2,1 раза выше объема 2022 года. В результате «РМ Рейл» и «Алтайвагон», несмотря на рост производства, опустились на второе и третье места соответственно. «РМ Рейл» произвела 10,6 тыс. вагонов, «Алтайвагон» — 9,8 тыс. ед.

В 2023 году предприятия концерна «Уралвагонзавод» (УВЗ) продолжали в первоочередном порядке выпускать продукцию оборонно-промышленного комплекса. В связи с этим концерном было выпущено 6,9 тыс. вагонов, что на 4,5% ниже уровня 2022 года. При этом УВЗ остается одним из крупнейших игроков и сохранил четвертое место рэнкинга. В 2024 году на уральском предприятии уже наблюдается тенденция восстановления объемов производства.

Остальные компании также сохранили свои места в рэнкинге производителей по общему выпуску вагонов по итогам 2023 года, за исключением Группы «Ремпутьмаш» (в периметре «Синара — Транспортные Машины»). В 2023 году на рынок производства грузовых вагонов вышли новые игроки: компании «ЗСК Кубань» «Стахановский вагоностроительный завод» (СВЗ). Первая специализируется на выпуске крытых вагонов, предприятие работает на мощностях бывшего Армавирского филиала НМЗ. По оценкам RSA, в 2023 году оно выпустило около 330 крытых вагонов.

В свою очередь, СВЗ работает на мощностях одноименного завода в Луганской области. Поддержку в его восстановлении (производство было остановлено в 2014 году) оказывал УВЗ. Потенциально предприятие может выпускать широкую линейку грузовых вагонов, в 2023 году оно производило платформы и хопперы.

Полувагон модели 12-5991 «Урал». Источник: УВЗ

Полувагон модели 12-5991 «Урал». Источник: УВЗ

Дополнительно RSA ведет свой интегральный рейтинг вагоностроителей. Его методология направлена на определение значимости, устойчивости и влияния компаний на рынок производства грузовых вагонов. Он формируется на основе мест производителей в рейтинге RSA по положению компаний в отдельных сегментах рынка производства грузовых вагонов, рейтинге RSA по диверсификации выпускаемой линейки и рэнкинге по общему объему производства вагонов. Подробная методология расчета рейтингов представлена в ежегодных аналитических отчетах RSA по рынку грузового вагоностроения.

Первое место интегрального рейтинга RSA по итогам 2023 года сохранила «РМ Рейл», несмотря на второе место по объемам выпуска вагонов. Такой результат компании обеспечивает диверсифицированная структура производства и линейки поставляемого подвижного состава.

Первое место интегрального рейтинга RSA по итогам 2023 года сохранила «РМ Рейл», несмотря на второе место по объемам выпуска вагонов. Такой результат компании обеспечивает диверсифицированная структура производства и линейки поставляемого подвижного состава.

Второе место занимает ОВК из-за меньшей диверсификации (5-е место по этому показателю), хотя холдинг находился на первых местах по объемам производства и по положению в отдельных сегментах.

Третье место по итогам 2023 года занимает «Алтайвагон»: компания находится на этой позиции по всем составляющим рейтинга. Один из традиционных лидеров отрасли — УВЗ — в 2023 году находился на пятом месте интегрального рейтинга RSA. Производитель занял четвертые места по объемам производства и положению в отдельных сегментах, а также шестое по диверсификации производства.

Хопперы с осевой нагрузкой 25 тс. Источник: Тольяттиазот.

Подписаться на новости

Нажимая подписаться, вы соглашаетесь с Положением о политике Конфиденциальности

ВОЙТИ В профиль

ВОЙТИ В профиль Начать поиск

Начать поиск О компании

О компании Новости

Новости О программном комплексе

О программном комплексе Контакты

Контакты